経営者が知っておくべき税金の種類とは?節税対策についても解説

企業は様々な税金を支払うことが義務付けられています。代表的なものとしては個人事業主なら所得税、法人なら法人税が挙げられますが、その他にも納めるべき税金の種類は多くあります。

しかし、会社が納めている税金の種類を正確に把握している方は意外と少ないのではないでしょうか。会社経営は売上から経費を差し引いたものが利益と考えがちですが、会計を適切に処理したうえで、その利益から名目ごとに税金を支払う必要があります。

この記事では、税金に関する基礎知識や節税のポイントなどについて解説します。

税金に関する基礎知識

税金を理解するための基礎知識として、税金の役割と税の3原則について解説します。

税金の役割

税金の主な役割として4つ挙げることができます。

1つ目は、資産や所得の再配分と財源調達です。これは、高い所得があって税金を負担する能力が高い人には多くの税金を課し、低い人には少なく課すことで貧富の格差を縮小し、社会を安定化させることを目的に行われます。そして、公平な社会秩序を維持するための資金を税金によって調達し、資産や所得を再配分します。

2つ目は、景気の調整による経済の安定化です。景気の良いときは所得が増えるので税収が増え、景気の悪いときは所得が減るので税収が減ります。これによって民間の経済を自動的に調整し、安定化する役割を果たします。

3つ目は、経済政策の手段です。租税特別措置法によって税金の免除、税金控除、軽減税率の適用などによって経済政策を強化する役割を果たします。

4つ目は国内産業の保護です。輸出を行う企業に対して減税したり、輸入品に対して関税を課したりして国内産業を保護します。

税の3原則

税を広く皆で分かち合っていくために、税制は「公平の原則」「中立の原則」「簡素の原則」の3つの原則に則って成り立っています。

公平の原則は、経済力が同等の人は同等に税を負担する水平的公平、経済力のある人には税を大きく負担してもらう垂直的公平の2つがあります。近年は、高齢者と現役世代の格差を調整する世代間の公平が重要になってきています。

中立の原則は、企業や個人の経済活動における選択を、税制が歪めないようにするためのものです。

簡素の原則は、税制の仕組みをできるだけ簡素にして、納税する皆が理解しやすいものにすることです。

経営者が知っておくべき税金の種類

法人税以外にも会社が払うべき税金は数多くあります。どのような種類があるのか、詳しく見ていきましょう。

法人税及び復興特別法人税

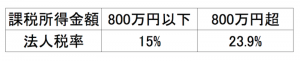

消費税を納税している法人は、消費税抜きの利益に対して税金がかかります。税率は資本金の大きさにより異なりますが、資本金1億円以下の場合は次のようになります。税率は平成27年度の税改正で改正され、平成27年度4月1日以降に開始する事業年度は下記の税率が適用されます。

資本金1億円を超える場合は一律23.9%の税率です。

資本金1億円以下の法人を「中小法人」といいますが、中小法人には税率だけでなく欠損金の繰り戻し還付の適用があるなど複数の特典があります。また、復興特別法人税は平成24年4月1日から平成26年3月31日まで施行されています。

法人住民税

法人住民税には資本金などに応じて課税される「均等割」、法人税額に応じて課税される「法人税割」、金融機関に預けてある預貯金の利子に課税する「利子割」があります。

一般的な中小法人で法人税額が1000万円以下の会社は、大抵が年間7万円です。法人税割は、東京23区内に事務所がある場合は都道府県に対して3.2%、市町村に対して9.7%となります。

法人事業税

法人住民税と一緒に申告します。利益が出ている会社に対してかかりますが、所得の大きさにより段階的に税率が変わります。

消費税

資本金が1000万円未満の会社の場合は、課税売上高が1000万円を超えてから納税義務者となります。支払いは、1000万円を超えた年度の翌々年(1年間あけます)から納めるようになります。平成27年3月時点の税率は8%です。

印紙税

5万円以上の領収書など課税文書を作成したときにかかる税金で、収入印紙を貼って割り印をすることで納税になります。

登録免許税

法務局で変更登記などをする場合にかかる税金で、収入印紙を貼り付けることで納税します。

所得税

役員報酬や従業員への給与から天引きする源泉所得税、原稿料や税理士報酬にかかる報酬源泉など、源泉徴収義務により、企業がいったん預かって納める税金です。

固定資産税

1月1日時点で、会社で保有する土地・建物・一定金額以上の償却資産に対してかかる地方税で、税率は1.4%です。

自動車関連の税金

自動車税は、4月1日時点の所有者にかかる自動車の税金です。排気量によって税額が決まります。自動車重量税は車検時に納税する税金で車重によって決まります。このほか、自動車取得税は自動車を取得したときにかかる税金です。

そのほかにも、輸入業者は保税地域から引き取るときにかかる輸入消費税や関税などがかかります。

その他

上記に記した税金は主に国に納税するものですが、それ以外にも課される税金があります。主なものとしては、酒税、揮発油税、軽油引取税、関税、道府県・市町村たばこ税、入湯税などです。

このなかでも酒税は税額が細分化されており、お酒の種類(日本酒、ビール、ウィスキーなど)やアルコール度数によって税額が異なります。例えばビール大びん1本(633ml)の場合酒税は139円です。アルコール分が1度未満の飲料は課税対象外です。

酒税は酒類製造者あるいは輸入者が国に納税しますが、実際には販売価格に含まれているので納税負担者は消費者です。たばこ税も同様に、製造者または輸入者が国と地方自治体に納税しますが、こちらも販売価格に含まれているので実際の納税負担者は消費者となります。

税金の節税対策

税金の節税対策として、資本金を適切な額に設定すること、青色申告を行うことが挙げられます。以下にそれぞれについて解説します。

資本金を適切な額に設定する

会社設立時に設定する資本金の額は、節税対策上重要な要素となります。資本金の額は一般的には会社の財政的な体力や取引規模に応じて設定され、または創業者の意気込みを表すものとみなされることもあり、多い方が良いという風潮があります。

資本金の額によって取引の可否や融資の可否を判断されることもありますが、資本金を多くし過ぎると消費税法上や法人税法上の免税などの特例が受けられません。

具体的には、資本金が1000万円以上か1000万円未満かで消費税の納税義務の有無が変わってきます。資本金の設定額が1000万円未満の場合、原則として会社設立時を起点として、2事業年度の間は消費税納税を免除されます。

青色申告を行う

もう1つの節税対策は、青色申告を行うことです。青色申告を行うには複式簿記によって日々の取引を記帳し、貸借対照表や損益計算書などの決算書を作成する手間がかかりますが、それをするだけのメリットがあります。

例えば青色申告で確定申告を行った場合、最大65万円の特別控除が受けられる可能性があります。青色申告には、他にも欠損金の繰越控除と特別償却・特別控除という2つの節税メリットがあります。

欠損金の繰越控除では会社の収支が赤字になった場合、翌年度以降に利益が出たら10年間赤字の額を繰越すことが可能です。つまり、所得利益から赤字の分だけ減額して節税できるのです。特別償却・特別控除は、固定資産の減価償却を繰り上げ処理できます。減価償却を繰り上げることで、税金を支払う代わりに投資に資金を回せます。

経費と控除を見直す

事業主が納める税金の中で大きな比重を占める所得税額は、課税される所得金額に税率を掛けたものから課税控除額を差し引いて算出するものです。

ここで課税される所得金額は、所得の合計額から必要経費と各種控除を差し引いて算出されます。これからも分かるように、所得金額(収入)に対して経費と控除が増えれば所得税の減税につながります。

経費として計上対象になる科目は、旅費・出張交通費、広告宣伝費、接待交際費、水道光熱費、通信費、消耗品費、地代家賃、給料賃金、福利厚生費などです。また、納税したものの内で事業に関わる税金は租税公課と呼ばれ、経費に計上できます。経費に計上できる税金は、消費税、個人事業税、固定資産税、登録免許税などです。

このように、事業に掛かる経費を見直してみると意外に大きな節税効果が見込める可能性があります。

減価償却の特例を活用する

減価償却に関する節税措置として、少額特例資産と一括償却資産という特例が受けられる場合があります。

少額特例資産とは、正式には「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」といいます。購入した資産を耐用年数表で決められている年数で毎年一定額経費に計上する代わりに、購入した期に全額経費に計上するものです。

例えば、取得額が25万円で耐用年数が5年ならば、通常の減価償却では毎年5万円ずつ5年間に渡って経費に計上しますが、少額特例資産を使えば一度に25万円計上できます。

一方、一括償却資産とは、購入した資産が20万円未満であれば耐用年数表の定めや取得期日にかかわらず、使用に供した年から3年間で資産の取得額の3分の1ずつ損金として計上できるのです。どちらの特例でも償却資産税が免除されます。

適切な会計を行う

資本金の設定や青色申告には多くの手間がかかり、節税対策まで手が回らないものですが、日々適切な会計を続けることも節税対策になります。

会計処理上特に注意したいのは、交際費や役員報酬です。交際費については資本金が1億円以下の中小企業では800万円まで損金として計上できます。この制限額に関して2014年の税制改正により、1人あたり5,000円までの飲食代については制限枠から除外されることになっています。

役員報酬については経費の一部として計上することが認められていますが、そのためには役員報酬が定期同額給与である必要があります。定期同額給与とは、毎月の決まった時期に同額の役員報酬を支給するものです。また、損金として算入するためには、事前に役員報酬額を確定させて税務署に届け出なければなりません。

効率的な節税なら会計管理システムの導入がおすすめ

効率的に節税をしていくためには、会計管理システムを導入するのも1つの手です。ここでは、会計管理システムについて解説します。

会計管理システムとは

会計管理システムとは、企業の全ての会計処理業務を記録・管理してくれるシステムで、帳票などの作成や連携を行えるものです。「伝票の作成→帳簿に転記→試算表の作成→決算書の作成→経営分析・管理」を互いに連動させてデータを一元管理し、会計処理業務を効率的に進められるようにします。

また、会計管理システムは、債権の支払い・入金を管理してキャッシュフローを把握するのにも有効です。蓄積した売上実績管理などの情報を基にすれば、事業計画立案や経営陣の意思決定などをスピーディに行えます。

会計管理システムの効果

会計管理システムを導入することで次のような効果が期待できます。

1つ目は、作業スピードの向上です。会計データを入力すれば自動的に仕訳帳や総勘定元帳、現金出納帳、預金出納帳といった帳票類が作成でき、必要な書類を手作業で作成するのに比べて大きく省力化できます。業務の省力化によりコア業務に注力できるようになります。

2つ目は、ミスを軽減できることです。従来の手作業による会計処理では、伝票から帳票へ転記する際に人為的ミスや漏れが出ることが避けられませんでした。

一方、会計管理システムを用いれば、入力されたデータは自動的に関連する帳票に展開されるため、ミスや漏れが起こる心配がありません。入力データを修正する際も、元のデータを修正することにより、全ての帳票に反映されます。

請求管理ロボで請求業務の人的ミスをなくそう!

経理業務の中でも、煩わしい請求書作成業務は「請求管理ロボ」にお任せください。請求管理ロボは、取引先ごとの請求ルールを一度定めておけば自動的に請求書を作成して発行し、請求の漏れや誤り・送付先の間違いといった人的ミスを防ぎます。請求管理と債権管理を1つの画面で一元的に管理し、請求や入金が集中する月末月初でも経理担当者の手を煩わせることなく業務を処理できます。

また、取引先ごとに請求形態や入金形態が異なっていても、それぞれの形態で応じることが可能です。請求管理ロボで生成された帳票は、税務や債権回収の証拠として用いることができるため、書類の保管にかかる工数も削減できます。

さらに、請求管理ロボはクラウド上で提供されるサービスです。必要なアップデートはシステム側で自動的に行われるため、例えば消費税の仕入税額控除などに税制改訂があっても常に最新の状態で利用できます。

まとめ

企業は、企業活動を通して社会に有益な商品やサービスを提供すると同時に、一定の利益を上げて納税の責任を果たす必要があります。一方で、税金の負担が大きいと感じている場合は、本記事で解説した節税のポイントが適用できるか確認してみることをおすすめいたします。

日々の業務に追われて節税対策にまで手が回らないという悩みを抱えている企業は、「請求管理ロボ」の導入をご検討ください。請求業務の自動化のみならず、請求・売掛金の見える化で、全社でスピーディな対応が可能となります。ぜひお気軽にお問い合わせください。