エクセルで出来る!「資金繰り表」の作成・活用方法

資金繰りの予測は、企業の経営において非常に重要です。近い将来、資金が不足しそうだと予測できれば、それに合わせて余裕を持った金策計画ができるためです。

資金繰りを予測する基本となるのが、「資金繰り表」の作成です。資金繰り表は、手元資金の管理と経営判断を行う上で「経営の羅針盤」とも言えるでしょう。今回はエクセルでの資金繰り表の作成方法、活用方法についてお伝えします。

資金繰り表はどうしてそんなに大切なの?

黒字倒産という言葉があるように、業績が伸びていてもお金がなくなれば会社は倒産してしまいます。黒字なのに、なぜお金がなくなるの?と疑問に思うかもしれませんが、利益を算出する計算とお金の動きが一致していないことが原因です。物物交換の時代であれば、物とお金を同時に交換するので、利益=お金の有り高となりますが、現代ではお金が動くのは、物を移動したり、サービスを提供したりした翌月か翌々月です。

支払い側にとっては支払いが遅くなるのは助かりますが、受け取る側は大変です。なぜなら、従業員の給与や事務所の家賃など、あらかじめ支出日が決まっており、その入金をあてにできなくなるからです。つまり、サービス提供の対価として得る入金はリアルタイムではないため、予定している支払いに向けキャッシュに余裕があることが求められます。こういった複合的な動きをするお金の流れをつかむために作成するのが資金繰り表です。

資金繰り表の書式、種類について

資金繰り表は基本的に内部資料であり、任意で作成するもの。特に決まった書式はありません。会計ソフトなどでは資金繰り表を作成する機能があり、それを利用して作成することも可能です。また、ネット上で提供されている書式をアレンジして使うのも良いでしょう。

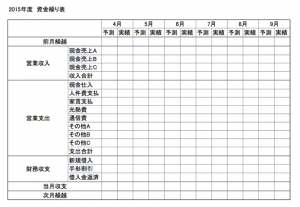

資金繰り表は、月単位で資金繰りを管理する「月次資金繰り表」が一般的です。これは、縦に入出金の項目、横に数ヵ月分の項目が並ぶ形式。ただし、月のある特定の日に支払いが集中し、入金がそのあとになるといったケースは少なくありません。例えば、毎月25日に給与支払いを行い、月末に売上入金が集中しているような場合、25日から月末までの期間は資金がマイナスになってしまう可能性があります。こうしたことが起こりうる場合は、月次資金繰り表に加えて、1日ごとの資金繰りを管理する「日繰り表(資金日計表」)を作成、活用すると良いでしょう。

資金繰り表の作成・活用方法

資金繰り表を実際に作成する時には以下のような手順で行います。

(1)前月繰越高を確定させる

現金、受取小切手、預金残高の合計から前月繰越高を確定させます。

(2)当月実績を記載する

経理資料などに基づいて当月の実績を集計、記載していきます。

(3)次月以降の収入を記載する

現金売上、回収予定の売掛金や受取手形の金額、その他の収入などを予測して記載します。

(4)次月以降の支出を記載する

現金仕入れ、買掛金・未払金の支払、支払手形の決済などの金額、人件費およびその他の経費などを予測して記載します。人件費やその他経費については、昨年の実績値や最近の数値を参照して記載します。投資や税金、その他の支払についても支払予定を確認して記載しましょう。

(5)借入金返済などを記載する

返済予定表などに基づき、借入金返済を記載します。

(6)確認、検証を行う

一通り記載が終わった後は、記載もれなどがないかの確認を行った上で、月末残高がマイナスになる月や、プラスであっても翌月の支払いに支障が出そうな月がないかを検証しましょう。この検証をもとに、支出の金額や時期の見直し、借入の検討などを行います。

エクセルを活用した資金繰り表の作り方と文書例

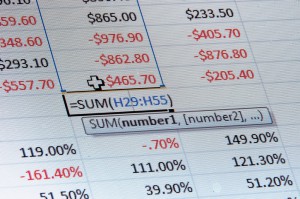

お金をきちんと管理するためには資金繰り表は日々更新する必要がありますし、計算ミスなどは避けたいです。そういった観点から、資金繰り表には自動計算システムがついていて、複数の人や媒体に左右されることのないMicrosoft社のExcel(以下、エクセル)による管理が向いているといえるでしょう。各銀行の口座残高の推移も、エクセルなら別シートで管理ができる点でも便利です。

他にも簡単なテンプレートがインターネット上にいくつも紹介されていますので、自分にあったものを探して活用してみましょう。また、取引銀行から融資の際に必要な資料のため、銀行独自の資金繰り表としてエクセルシートを配布されることもありますから、会社の実情に合わせて活用してください。

資金繰り表(Excel)サンプル

借入金の返済や借入金がある場合には、経常的な動きとは別に欄を設けて管理していきます。このエクセルシートを作成して、半年ほど続けていくと、経常的な支出がまず把握できるようになります。平均化しておけば、月々最低額の入金が売上から必要か、新規に取引先と契約するときに、支払いサイトの長い契約が大丈夫かどうかなどが、資金繰り表を確認することでわかります。

資金繰り表作成時のポイントや見方

エクセルの資金繰り表を作成するにあたって、押さえておくべきポイントは印刷した時に1枚にまとまりシンプルでわかりやすくすることです。定型的な科目の並びがありますので、基本的にこの表を活用することが、対金融機関などを考えた時にスムーズだと思います。その一方で、資金繰り表は法的に決められた財務諸表ではありませんので、経営者が使いやすい内容にアレンジしていきましょう。

運用にあたって、請求書を発行した段階で売上の入金や支払いの予測がつきますので、そういった数字はすぐに記載をしていきましょう。先の予定はセルの文字色をグレーにするなど薄く記載していくと区別しやすいです。資金繰り表作成では、確定した実績数字だけでなく、2~3か月先まで把握することが重要な要素となります。

また資金繰り表を作成する際には、慎重な予測を心がけることが大切です。見方としては、月々の経費を確認して入金が間に合うか、現在の残高で何か月もつのか、融資のタイミングなどを見極めます。収入は控えめに、支出は多めに、入金タイミングはやや遅めに、支出のタイミングはやや早めといった具合です。また、毎月は発生しない単発の支出の計上漏れにも注意したいところです。賞与や税金などの特定月に多額の資金流出が発生する費用は、必ず予定額を組み込んでおくのが大切です。

請求業務の効率化は「請求管理ロボ」にお任せ!

資金繰り表をエクセルで管理するのはスタンダードな方法です。常に2〜3ヶ月先まで作成しておけば、近い将来に資金が不足しないか把握することができ、場合によっては融資を取り付けるなど重要な経営判断ができるようにようになります。また、新規事業参入時や事業拡大時なども資金ショートが大きなリスクとなりますので、エクセルで資金繰り表の管理をしていきましょう。

エクセル管理から脱却したい企業の担当者様は、「請求管理ロボ」の導入をご検討ください。

「請求管理ロボ」は、毎月の請求業務を最大80%削減する請求管理システム(債権管理にも対応)です。請求書の発行や送付、集金、消込、催促などの売掛金管理を全て自動化し、人的作業を減らしてミスを防ぐとともに、経理業務の効率化を実現します。

加えて、SFA(販売管理システム)との連携により、自動で行われた請求業務の内容を会計システムに反映させることも可能です。これにより、煩雑なやり取りの削減と企業会計の透明化をサポートし、従業員がコア業務に専念できるようになります。

なお、コンビニ決済、クレジットカード決済、口座振替、銀行振込など、複数の決済手段に対応しているため、企業間取引のみならず、BtoC取引にも活用いただけます。

インボイス制度・電子帳簿保存法にも対応しており、これまでに900社以上の企業に導入され、年間取引請求金額は約2,770億円に上ります。経費の管理や帳簿付け、請求業務にお悩みの企業のご担当者様は、お気軽に「請求管理ロボ」にご相談ください。

※一部サービス提供元の運営記事です/PR