貸倒引当金の対象債権と仕訳方法を解説

取引先の業績が悪化し、売掛金の回収が滞り、さらに倒産してしまうと債権の回収が困難になります。このような売掛金など金銭債権の回収不能に備えて、貸倒引当金という会計上の仕組みがあります。今回は、貸倒引当金を中心について説明します。

貸倒引当金とは

貸倒引当金とは、企業会計のもとになる企業会計原則の「第二 損益計算書原則 – C」にある「費用収益対応の原則」に基づき計上されるもので、将来の経費や損失に備える引当金のひとつです。

費用収益対応の原則とは、一定期間を区切って損益計算を行う期間損益計算を行う中で、その期中に実現した売上に対して、その期間に売上に関係する費用を対比させ、損益を計算する原則を言います。

当期の売上の未回収債権や活動の中で発生した債権の中に、一定額の回収できない債権が発生すると考えた場合、回収不能金額となる貸倒れ金額は当期の売上等に対応させて費用計上すべきという考え方に基づきます。

この中の、まだ発生しない費用を負債として計上したものが「貸倒引当金」です。貸借対照表上で、負債の部か、資産の部の各区分の下にマイナス項目で記載します。

貸倒引当金の対象

貸倒引当金の計算対象になる債権は、貸借対照表上の資産の中の金銭債権で、売掛金・受取手形などの売上債権や貸付金や未収入金などの金銭債権です。下記で説明する法人税法の一括評価金銭債権の対象になる金銭債権は、法人税法上や基本通達で以下の10項目が限定されており、主に回収を目的とした金銭債権が対象になります。

(1) 売掛金、貸付金

(2) 未収の譲渡代金、未収加工料、未収請負金、未収手数料、未収保管料、未収地代家賃等又は貸付金の未収利子で益金の額に算入されたもの

(3) 他人のために立替払をした場合の立替金(次の2の(4)に当たるものを除きます。)

(4) 未収の損害賠償金で益金の額に算入されたもの

(5) 保証債務を履行した場合の求償権

(6) 売掛金、貸付金などの債権について取得した受取手形

(7) 売掛金、貸付金などの債権について取得した先日付小切手のうち法人が一括評価金銭債権に含めたもの

(8) 延払基準を適用している場合の割賦未収金等

(9) 売買があったものとされる法人税法上のリース取引のリース料のうち、支払期日の到来していないもの

(注) 法人税法上のリース取引の内容については、コード5702「リース取引についての取扱いの概要(平成20年4月1日以後契約分)」を参照してください。

(10) 工事進行基準を適用している場合のその工事の目的物を引き渡す前の工事未収金(平成20年4月1日以後に開始する事業年度)

引用:国税庁 | タックスアンサー「No.5500一括評価金銭債権に係る貸倒引当金の対象となる金銭債権の範囲」

貸倒引当金の対象とならないもの

貸倒引当金の対象にならない債権は、家主へ預けることが目的の敷金、次期以降の費用や資産取得の対価となる前渡金や前払費用、預金利息や配当金などの債権などです。上記同様に法人税法の通達にはより具体的な記載があります。

(1) 預貯金及びその未収利子、公社債の未収利子、未収配当その他これらに類する債権

(2) 保証金、敷金、預け金その他これらに類する債権

(3) 手付金、前渡金等のように資産の取得の代価又は費用の支出に充てるものとして支出した金額

(4) 前払給料、概算払旅費、前渡交際費等のように将来精算される費用の前払として、一時的に仮払金、立替金等として経理されている金額

(5) 金融機関における他店為替貸借の決済取引に伴う未決済為替貸勘定の金額

(6) 証券会社又は証券金融会社に対し、借株の担保として差し入れた信用取引に係る株式の売却代金に相当する金額

(7) 雇用保険法、雇用対策法、障害者の雇用の促進等に関する法律等の法令の規定に基づき交付を受ける給付金等の未収金

(8) 仕入割戻しの未収金

(9) 保険会社における代理店貸勘定の金額

(10) 法人税法第61条の5第1項(デリバティブ取引に係る利益相当額の益金算入等)に規定する未決済デリバティブ取引に係る差金勘定等の金額

(11) 法人がいわゆる特定目的会社(SPC)を用いて売掛債権等の証券化を行った場合において、その特定目的会社の発行する証券等のうちその法人が保有することとなったもの

引用:国税庁 | タックスアンサー「No.5500一括評価金銭債権に係る貸倒引当金の対象となる金銭債権の範囲」

貸倒損失との違い

取引先が倒産して金銭債権が回収できない状態等で、貸倒引当金が計上されていない場合か、貸倒引当金を超える金額の貸倒れが発生した場合に、貸倒れを費用計上したものが貸倒損失です。

貸倒引当金は売上の計上があった期にあらかじめ計上される費用にかかわる勘定科目であるのに対し、貸倒損失は売上計上の期かどうかは関係なく、貸倒れが起きた期に計上される費用科目です。

貸倒処理と法人税

法人税法上で損金が認められている貸倒引当金や貸倒損失は限定されており、令和2年12月現在は以下の通りです。

(1)法人税法上での貸倒引当金の計上は、中小企業者等に限られています。

(2)貸倒損失として損金処理できるケースは

①法律上の貸倒れ(会社更生法等の認可決定等)

②事実上の貸倒れ(債務者の資産状況支払能力等がない)

③形式上の貸倒れ(取引停止後一定期間が経過している等)

の3つに限定されています。貸倒損失を計上する場合には、その判断に至った証拠書類をしっかり残しておく必要があります。

(3) 貸倒損失として損金処理できるのは、貸倒れの事実が発生した期に限られており、失念等によりその期に損金処理をしていなかった場合には、一定の期間内であれば、更正の請求等の申請をすることにより、遡って損金処理をすることになります。

実務上、破産により債権に対する分配がない場合には、破産管財人から連絡がないまま清算結了する場合もあります。決算の度に破産会社の登記を確認する必要がありますが、忘れてしまいがちです。会計処理をしないままに決算を確定してしまった場合には、更正の請求の届け出を提出して遡って損金処理を認めてもらい、更正の決定をもらった期に前期損益修正損として会計処理を行うことになります。

(4)債務者が関係会社などで貸倒損失として損金算入をすることに合理性がない場合には法人税法上の寄附金として、全額損金経理ができない場合があります。

貸倒引当金の計算方法(繰入率)

ここでは貸倒引当金の計算方法を紹介します。

原則(貸倒実績率)

貸倒引当金の計上は、勘定科目ごとに合理的に見積もることとなっていますが、法人税法上では、原則として「貸倒引当金の設定対象事業年度末の一括評価金銭債権の帳簿価額に、過去3年間の貸倒損失発生額に基づく実績繰入率を乗じて計算します。」とされています。

繰入限度額=期末一括評価金銭債権の帳簿価額×貸倒実績率(注)

(注)

文・計算式引用:国税庁 | タックスアンサー「No.5501一括評価金銭債権に係る貸倒引当金の設定」

特例(法定繰入率)

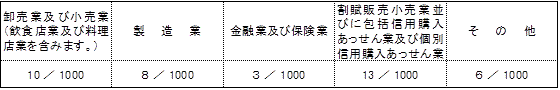

上記の原則的な方法に代え、中小法人等は業種ごとに決められた繰入率を適用して貸倒引当金繰入額の計上をすることができます。

表引用:国税庁 | タックスアンサー「No.5501一括評価金銭債権に係る貸倒引当金の設定」

個別評価

金銭債権が特殊な事情により回収が困難とみなされる場合には、債権者ごとに繰入金額を見積り、貸倒引当金の計上をすることが可能です。特殊な事情とは、取引先が債務超過により法的な手続きに入った場合、債務超過の状態が相当期間継続し、好転する見通しがないことにより回収の見込みが立たない場合などです。これらの場合の債権は、上記で説明した法人税法の限定はなく、回収不能債権として確定したすべてが対象になります。

貸倒引当金の勘定科目

貸倒引当金の勘定項目について説明します。

貸倒引当金

貸倒引当金の繰入を計算し、その期に計上した費用科目の貸方科目として計上される勘定科目です。貸借対照表の負債の部か資産の部の「流動資産」「投資その他の資産」へマイナス勘定科目として記載します。

貸倒引当金繰入

貸倒引当金の繰入額を計上するときの費用の勘定科目です。売上債権にかかわる繰入は、損益計算書の販売費および一般管理費の箇所に記載し、その他の金銭債権にかかわる繰入は営業外費用の箇所に記載します。特別な事情によって債権を個別評価により貸倒引当金を計上した場合には特別損失に書きます。

貸倒引当金戻入

貸倒引当金を洗替法により計上している場合や、差額補充法により計上し、期末債権残高で計算した貸倒引当金の計上額が期末の貸倒引当金残高より少なくなった場合の勘定科目です。営業費用・営業外費用のマイナス項目か、営業外収益か特別利益として計上します。一部の会計指針の変更で特別利益から営業外収益に記載する変更が見られますが、平成30年の「中小企業の会計に関する指針」では、これまで通り特別利益に記載することとなっているので、上場会社等を除き、引き続き特別利益で記載しましょう。

償却債権取立益

貸倒れとして処理し、債権残高が無くなった期以降に回収があった場合、償却債権取立益という勘定科目を使って処理します。損益計算書の特別利益に記載します。過年度の会計処理の修正という意味合いをもちます。

貸倒引当金の仕訳方法

貸倒引当金に係る仕訳は、下記3つの内容になります。なお、貸倒れになった場合の消費税処理は、課税売上から控除する計算になるので注意が必要です。ここでは、消費税は税込処理での仕訳方法を紹介します。

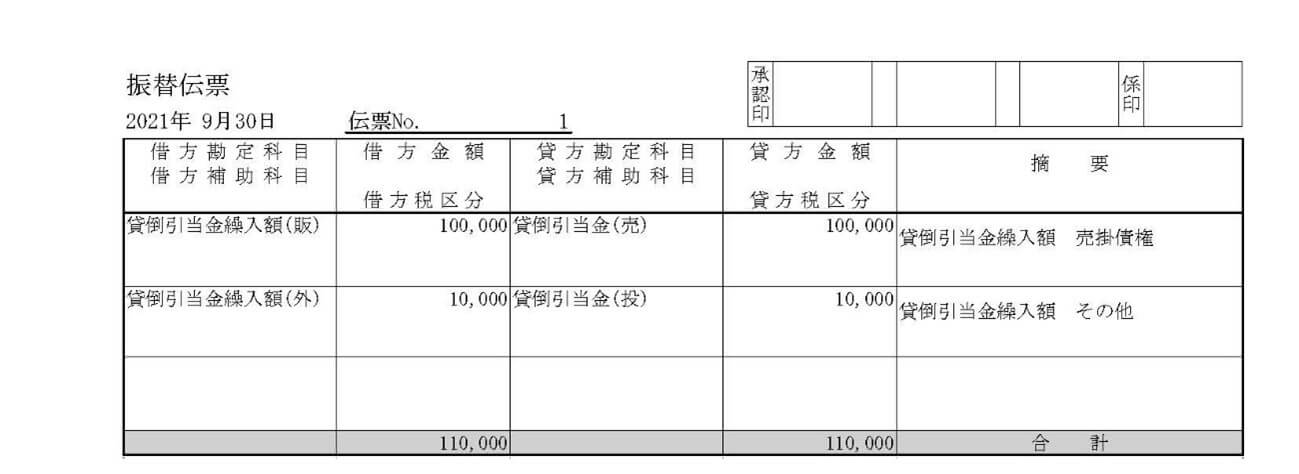

貸倒引当金繰入をした場合

勘定科目は同じですが、貸借対照表及び損益計算書の記載箇所が違うので、分けて仕訳をします。

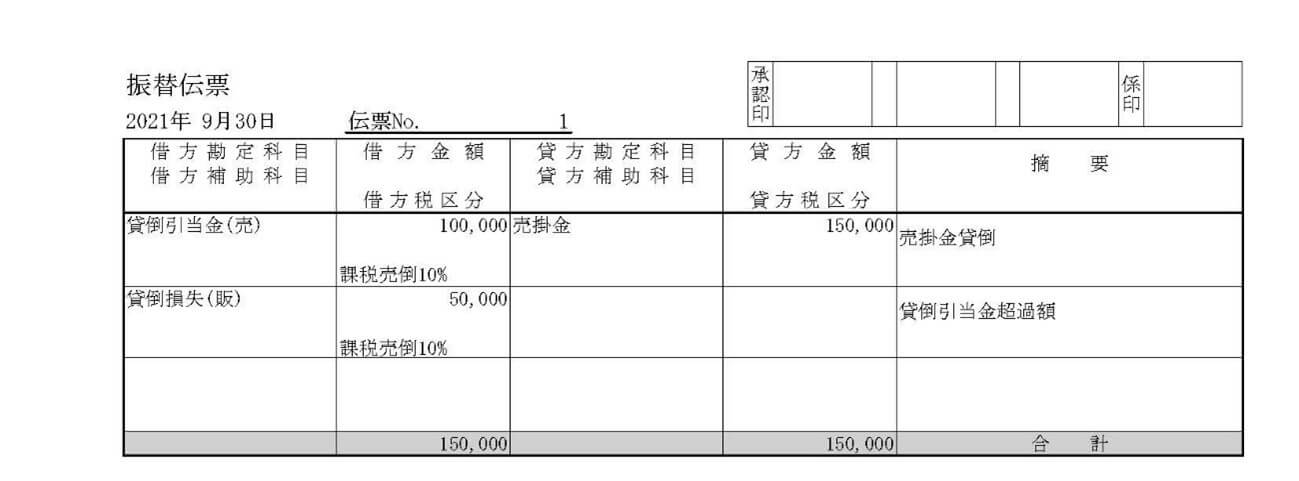

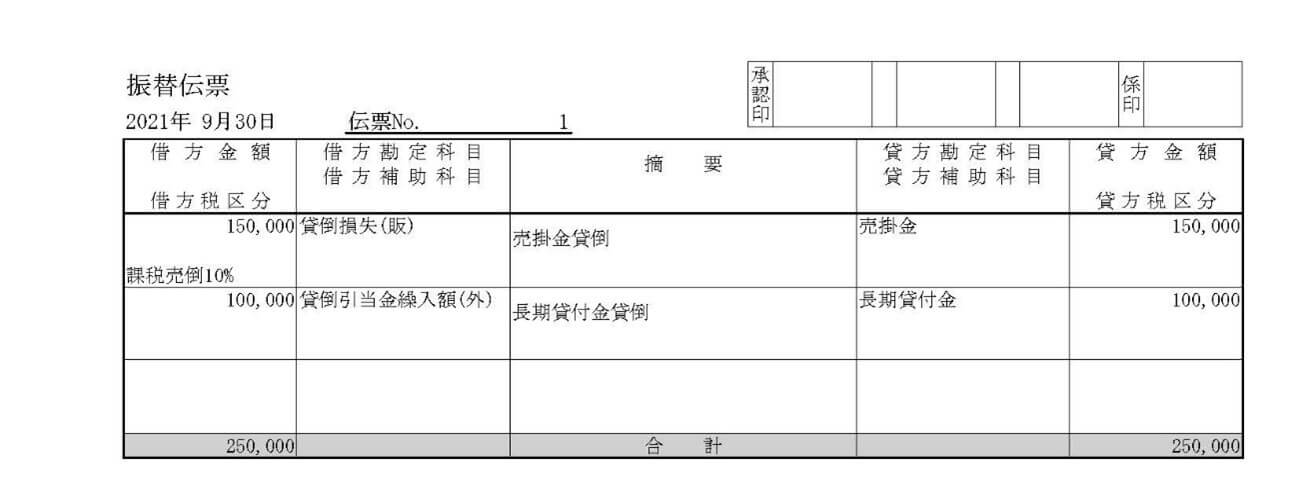

貸倒れが発生した場合(貸倒引当金の計上をしていた場合)

前期末で繰り入れていた貸倒引当金を超える貸倒れが発生したときには、差額金額に貸倒損失を使います。下記例は、売上発生時の消費税率が10%の場合です。

貸倒れが発生した場合(貸倒引当金の計上がなかった場合)

貸倒引当金の計上をしていなかった場合には、全額貸倒損失で処理します。債権の種類によって、損益計算書の販売費および一般管理費か営業外費用に記載します。

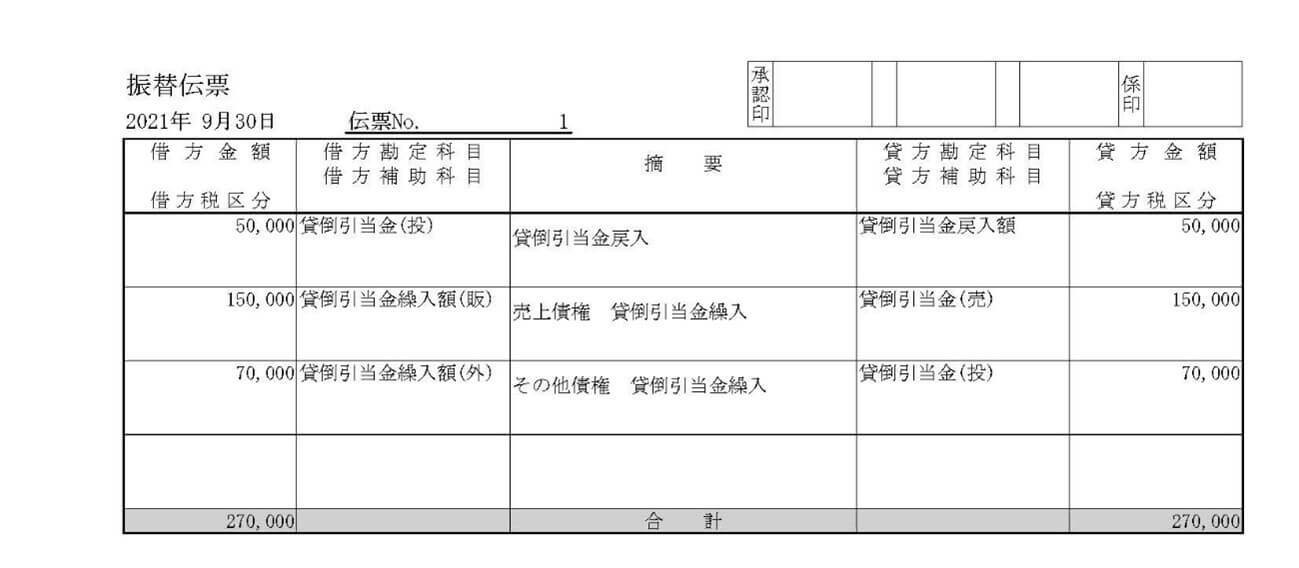

期末貸倒引当金の戻入と繰入(洗替法)

期末の貸倒引当金を全額戻入れ、残高をゼロにします。その後、新たに計算した繰入額を追加します。

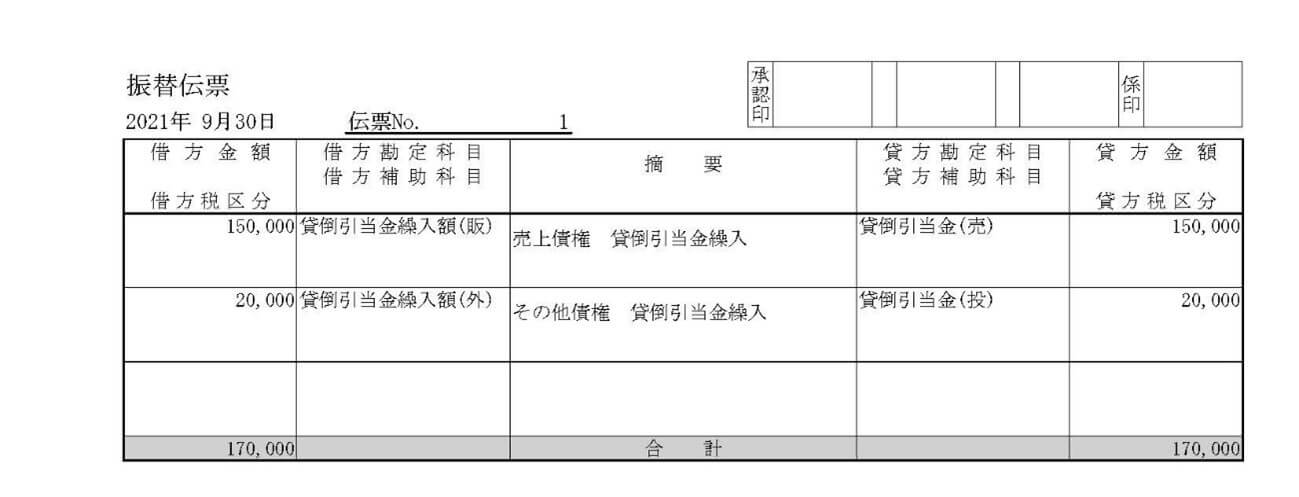

期末貸倒引当金の戻入と繰入(差額補充法)

貸倒引当金の金額を計算したのち、引き当てが少ない場合には追加で繰り入れます。

貸倒引当金計上の節税効果の注意点

貸倒引当金の計上は、会計原則に基づいて計上されるもので、そもそも税金対策のためのものではありません。ただ、貸倒引当金の繰入をする最初の期は、出費を伴わない経費であるため、確かに法人税等を減らす効果はあります。

しかし、次の期以降は残高を戻し入れ利益(収益)計上することになるため、法人税等を減らす効果はない場合が多いです。また、金銭債権残高の数パーセントを計上する程度であり、少額なため、税金対策として考える意味はあまりないと思ったほうがいいでしょう。さらに、期によって計上したりしなかったりすることは、他の会計原則に反することになってしまうので、決算書類の信憑性が失われます。

【この記事の著者紹介】

須栗 一浩

税理士法人エムエスオフィス 代表税理士

平成7年税理士登録・開業 平成27年より税理士法人へ合流

税理士法人業務:法人会計税務 個人確定申告 相続税申告・相続税試算計画他

個人業務:税務や会計のコラム執筆 ワーケーションの実践、執筆

ファルクラム租税法研究会研究員

経理業務の効率化は「請求管理ロボ」にお任せ!

請求書の発行や送付、集金、消込、催促などの売掛金管理を全て自動化し、人的作業を減らしてミスを防ぐとともに、経理業務の効率化を実現します。

加えて、SFA(販売管理システム)との連携により、自動で行われた請求業務の内容を会計システムに反映させることも可能です。これにより、煩雑なやり取りの削減と企業会計の透明化をサポートし、従業員がコア業務に専念できるようになります。

なお、コンビニ決済、クレジットカード決済、口座振替、銀行振込など、複数の決済手段に対応しているため、企業間取引のみならず、BtoC取引にも活用いただけます。

インボイス制度・電子帳簿保存法にも対応しており、これまでに900社以上の企業に導入され、年間取引請求金額は約2,770億円に上ります。経費の管理や帳簿付け、請求業務にお悩みの企業のご担当者様は、お気軽に「請求管理ロボ」にご相談ください。

※一部サービス提供元の運営記事です/PR