売掛金残高とは?差額が発生する場合どうすべき?違算を防ぐポイントも紹介!

経理担当者を悩ませるものに「売掛金残高の差額」があります。

万が一、差額が生じたまま決算期を迎えてしまうと修正対応に追われ、業務が逼迫してしまいます。

では、このような状況を防ぐにはどうしたらいいのでしょうか?

この記事では、売掛金残高の概要、売掛金残高に差額が発生する原因、売掛金残高の違算を防ぐ対策をご紹介します。

そもそもの売掛金とは何かについては、「売掛金とは?買掛金との違いや売掛金の仕訳などを解説」をあわせてご覧ください。

売掛金残高とは

売掛金残高とは、企業が商品やサービスを提供したにもかかわらず、まだ顧客から代金を受け取っていない未回収の金額のことです。

漏れなく代金を回収しないと、会社の資金繰りに大きな影響を及ぼすため、正確に回収する必要があります。

売掛金残高を確認する目的

売掛金残高を確認する目的は、未回収リスクを減らし、資金繰りの目算を立てることです。他にも、取引規模による販促計画を立てたり、取引先から残高確認状が届いた場合に対応できるようにするためでもあります。

売掛金残高に差額が発生する原因

売掛金残高に差額が発生する原因は複数あります。ここでは5つの代表例をご紹介します。

消費税の端数処理方法が異なる

差額が数円~数十円の場合、消費税の端数処理方法が異なっていることが考えられます。請求書を作成する際、1円未満の消費税は切り上げ、切り捨て、四捨五入などの端数処理が行われます。消費税の端数処理は、会社ごとに選択できるため、自社と取引先の処理方法が異なると差額が生じてしまうのです。

例えば、自社が四捨五入で処理するのに対し、取引先が切り捨てで処理している場合、税抜価格1,005円の商品を税率10%で計算すると、税込1,105.5円です。自社では四捨五入するため、1,106円で処理されるのに対し、取引先は切り捨てなので、1,105円で処理されます。

また、複数請求書が存在する場合、請求書ごとに税率を計算するのか、合計額ごとに税率を計算するのかでも差額が生じます。このような場合は、請求書の枚数が多ければ多いいほど、金額にも差が出てきます。

締め日が異なる

取引先と通常どおり連絡が取れるものの振込がされていない場合、「締め日」の認識が異なっている可能性があります。

例えば、自社が「月末締め翌月末払い」に対し、取引先が「20日締め翌月末払い」だったとしましょう。自社の決済ルールであれば、1月21日に請求書を発行すると、2月末に回収できる計算になります。しかし、取引先は「20日締め翌月末払い」なので、認識としては3月末支払いになるのです。

この認識の相違は初めて取引する際に生じることが多く、契約の段階でしっかり確認しておく必要があります。

計上漏れが起きている

入金が売掛金よりも多く振り込まれている、もしくは少ない場合は計上漏れが疑われます。特に月末取引の際には、「計上基準」のズレによる計上漏れの確率が高いです。売上の計上時期は「商品の引き渡しがあった日」ですが、この「引渡し」には「発送基準」「引渡基準」「検収基準」という3つ基準があります。

「発送基準」は商品を発送した日で計上し、「引渡基準」は商品が取引先に届いた日で計上します。また、「検収基準」は取引先が納品物を検収した日に計上します。この計上時期がずれたまま処理してしまうと、本来計上すべき売上がずれ込み、計上漏れになってしまいます。税務調査で計上漏れが発覚すると、重いペナルティを課せられるので、計上漏れは特に注意が必要です。

さらに、初期の請求から金額が変更となり、複数回請求書を発行し直した際にも注意が必要です。未確定段階やミスで発行された請求書を誤って処理してしまい、二重計上している可能性があります。

消込でミスが発生している

決済方法が銀行振込の場合、消込作業が煩雑化してミスが発生しやすくなります。振込名義は、基本的にカタカナで表記されるため、似たような社名や同姓同名を誤って消し込んでしまう可能性があります。その他にも、請求書の名義と振込名義が異なることもあるので、経理が目視で消込作業をする場合、「名義」には注意が必要です。

また、商品やサービスごとに請求書を発行している、もしくは部署ごとに発行しているなどで複数枚請求書を発行している場合、まとめて入金されることがあります。入金と売掛金が一致すれば支障はありませんが、一致しない場合はどの請求書が間違っているのか特定する必要があります。

取引先のチェック漏れ

上記のどの原因にも当てはまらない場合は、取引先のチェック漏れの可能性があります。取引先が請求書を紛失したり、内容に誤りがあったりすると支払いに回してもらえないことがあります。また、ごく稀に取引先が消費税の処理を間違えて入金してしまうケースもあります。

このような場合は、金額が間違っていることに気づいた時点で営業担当へ連絡し、正しく処理してもらう必要があります。間違い発覚後、早急に対応してもらえれば問題ありませんが、入金日が延びる場合、取引先の経営悪化も考えられるので単に間違えただけなのか、それとも支払える状況ではないのか確認する必要があります。

売掛金残高の違算を防ぐ対策

売掛金残高に違算(帳簿上の金額と実際の金額との差異)が生じると、資金繰りの見誤りや決算の信頼性低下につながるため、適切な予防策を講じることが必要です。

以下で売掛金残高の違算を防ぐ方法をみていきましょう。

あわせてその対策において、当社の「請求管理ロボ」で解決できることもお伝えします。

計上漏れや二重計上を起こさない体制構築

まず、計上漏れや二重計上を起こさない体制構築が必要です。

具体的には、「売掛金残高に差額が発生する原因」の項目でもお伝えした「締め日」や「売上計上基準」の明確化と、そもそもそういった齟齬を社内外で生じさせないための営業部門と経理部門の情報連携強化です。

請求管理ロボであれば、お使いのSFA(販売管理システム)と請求管理ロボを連携したり、請求情報をCSVデータで登録したりすることで、案件・顧客・料金情報をもとに売掛金残高の把握をシステム上で簡単に行うことができます。

請求情報について営業部門に都度確認する必要がなくなるため、人的リソースを割くことなく連携強化が可能です。

請求書や入金管理の正確性向上

次に、請求書や入金管理の正確性向上が必要です。

請求書の日付・金額・消費税の端数計算や入金管理の消込作業などに複数の目を入れてチェックする形が従来の一般的なやり方です。

なお、請求管理ロボをご利用いただくと、登録した請求情報をもとにして、登録した請求書発行日に、自動で請求書が作成されます。前述の通り、お使いのSFA(販売管理システム)と請求管理ロボを連携したり、請求情報をCSVデータで登録したりできるため、経理部門での手入力などによる人的ミスをなくすことが可能です。

消費税端数計算方法についても、切り上げ、切り捨て、四捨五入の中から選ぶことができるため、取引先との関係性なども考慮しつつ、適切な方法を選ぶことができます。

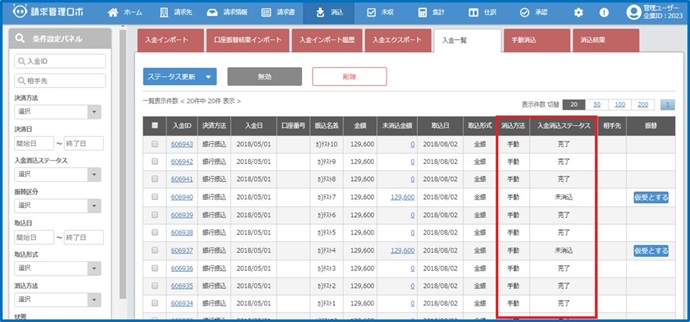

また、入金消込については、消込メニューの入金一覧画面で入金の消込結果を確認することができます。

手動消込だけでなく、銀行の入金データをシステムが自動的に取得し、請求情報と照合して処理する自動消込も可能です。

▼請求管理ロボの入金消込結果画面の例

売掛金残高一覧表の作成

社内の体制整備ができたら、売掛金残高一覧表の作成に取り掛かりましょう。

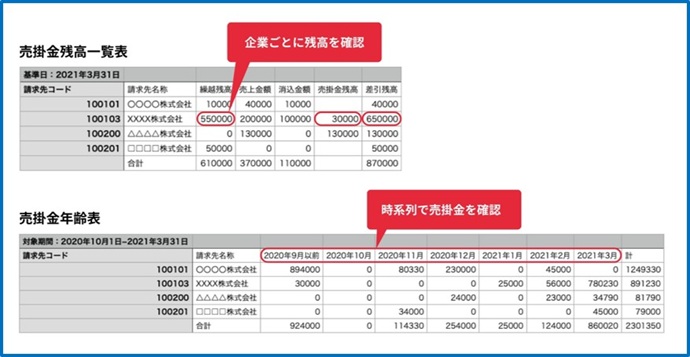

売掛金残高一覧表とは、取引先別に「いくら売掛金があるのか」「当月いくら請求したのか」などを一覧で管理できる表です。売掛金残高一覧表を作成することで請求額、入金額、残高を一元管理でき、全体像を把握できます。

未回収金額や当月の動きを明確に記録し、遅延している取引先を視覚的に区別することで、問題の早期発見が可能になります。日次または週次での更新を行うことで、常に最新の状況を把握することができ、経営判断の質も向上します。

なお、請求管理ロボをご利用いただくと、売掛金残高一覧表(請求先ごとの繰越残高や売上金額、消込金額、売掛金残高、差引残高を確認)と売掛金年齢表(指定した期間における請求先ごとの売掛金残高を、月ごとに区分して確認)を出力することが可能です。

▼請求管理ロボで出力できる売掛金残高一覧表と売掛金年齢表の例

回収が遅延している得意先の把握

売掛金残高一覧表の作成ができたら、回収が遅延している得意先の把握をしましょう。支払期限を過ぎた取引先のリストを作成しておくことで適切な対応ができます。特に滞納が長期化している取引先には早めに連絡を取り、入金予定を確認することが大切です。

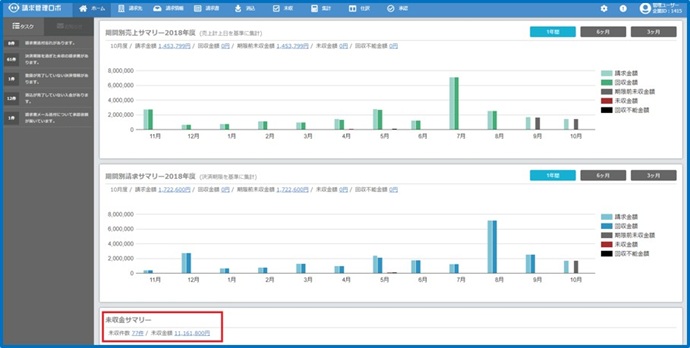

なお、請求管理ロボをご利用いただくと、システム上の「未収金サマリー」で過去に発生したすべての未収件数と未集金額が表示でき、項目をクリックすると詳細情報へ遷移して確認することが可能です。

▼請求管理ロボの未収金サマリー確認画面の例

決算時に残高確認書を作成・送付

決算時までに売掛金が回収できていない場合は、お互いの認識合わせの意味合いで残高確認書を作成し送付します。

差異が見つかった場合は、すみやかに原因を調査し修正することが重要です。四半期ごとの内部監査や、年に一度の外部監査も活用し、客観的な視点からの確認を行うことも有効な手段です。

残高確認書は、すべての取引先に送るのではなく、残高500万以上など、取引額が多い場合に送ることが多いです。

残高確認書を送った際、まれに「督促状」を送られたと勘違いする方がいますが、残高確認書はあくまで「残高を確認する」目的で送られ、「請求や督促」の意味合いは一切ありません。先方から過度な反応があった場合には、その旨を伝えて冷静に対応しましょう。

なお、請求管理ロボをご利用いただくと、支払期限が迫っている売掛金がある場合には「決済期限通知メール」、支払期限が過ぎている売掛金がある場合には「催促メール」を、システムから自動送信可能です。回収できていない売掛金の早期把握と対応が可能になるため、決算時の残高不一致や違算リスクを大幅に低減できます。

▼請求管理ロボの決済期限通知メールの設定編集画面の例

残高確認書が自社に届いた場合の対応

残高確認書には、勘定科目とその金額が記載されています。残高確認書が届いた場合、自社が認識している金額と記載金額が一致していれば、相違のない旨を記して返信します。もし金額が認識と異なる場合、相違している旨を伝えます。その際に、「計上タイミングのズレ」など、分かる範囲で原因や金額も記して返送します。

また、残高確認書の差出人が監査法人の場合、監査手続の一環で送られているので、取引先ではなく監査法人宛に返送します。直接取引先に送付すると改ざんの可能性を疑われ、監査手続がやり直しになってしまいます。返送先は同封されている返信用封筒にあらかじめ記載されているので、そのまま使用すれば問題ありません。返送する際は、記載内容のコピーをとり、保存しておくとよいでしょう。

売掛金残高の違算防止は「請求管理ロボ」にお任せ!

売掛金残高の違算を防ぐには、体制構築が必要です。しかし、月末月初は請求書作成、集金、入金消込、催促などの業務が集中し、手作業での管理には限界があります。

少しでも経理の負担を減らすために、ぜひ株式会社ROBOT PAYMENTの「請求管理ロボ」の導入をご検討ください。

導入企業様からは「債権・債務の不一致がゼロになった」「請求業務の自動化によって目検チェックや集計ミスが減った」など、売掛金残高の違算防止が効果的に実現できたことへの好評価をいただいております。

請求書の発行や送付、集金、消込、催促などの売掛金管理を全て自動化し、人的作業を減らしてミスを防ぐとともに、経理業務の効率化を実現します。

加えて、SFA(販売管理システム)との連携により、自動で行われた請求業務の内容を会計システムに反映させることも可能です。これにより、煩雑なやり取りの削減と企業会計の透明化をサポートし、従業員がコア業務に専念できるようになります。

なお、コンビニ決済、クレジットカード決済、口座振替、銀行振込など、複数の決済手段に対応しているため、企業間取引のみならず、BtoC取引にも活用いただけます。

インボイス制度・電子帳簿保存法にも対応しており、これまでに900社以上の企業に導入され、年間取引請求金額は約2,770億円に上ります。経費の管理や帳簿付け、請求業務にお悩みの企業のご担当者様は、お気軽に「請求管理ロボ」にご相談ください。

※一部サービス提供元の運営記事です/PR