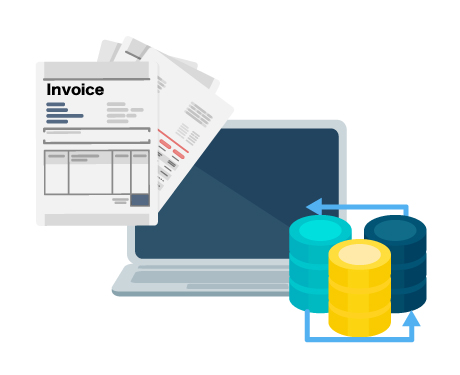

インボイス制度

完全対応ガイド

2023年10月から始まったインボイス制度の対策を分かりやすく説明します。

インボイス制度対応の「請求管理ロボ」

インボイス制度とは

インボイス制度は、正式には「適格請求書等保存方式」のことを言います。課税対象の事業者が仕入税額控除を正確に計算できることを目的としています。

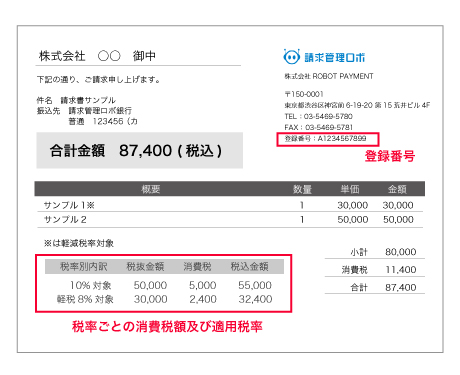

適格請求書の定義は、現行の区分請求書に「登録番号」「税率ごとの消費税額及び適用税率」を2つの項目を追加した請求書などこれに類する書類とされています。

インボイス制度開始の背景は、軽減税率8%と標準税率10%という2つの消費税率の存在にあります。現在は税率が混在しているため、税額を売上から単純に差し引くことができません。制度によって、どちらの税率が適用されているか明記することによって、消費税の計算の簡易化されることが期待されます。

インボイス制度で何が変わる?従来の請求書との違い

請求書の記載項目

適格請求書発行事業者は、記載漏れがないかよく確認しなければいけません。

適格請求書を受け取った側も、記載内容を見て仕入税額控除対象の取引か確認する。

インボイス制度では、現在の「区分記載請求書」の項目に加えて、以下の2つの項目の追加が必要です。

- 登録番号

- 税率ごとの消費税額及び適用税率

仕訳

現在は仕入税額控除対象かに関係なく「課税仕入8%」「課税仕入10%」という税区分で集計した額を仕入税額として申告できました。 しかし、インボイス制度が開始されると適格請求書発行事業者と免税事業者との取引が混在するため、仕入税額控除対象となる取引とそれ以外に分けなければいけません。 適格請求書発行事業者との取引の場合、「仕入税額対象の課税仕入8%」「仕入税額対象の課税仕入10%」という税区分での申告が必要となります。

消費税計算

現在は消費税を計算する場合、各品目の税込金額を合算して端数処理が可能でしたが、インボイス制度によって消費税の計算方法が変わります。

適格請求書には各品目の税込金額は記載されていません。まずは各品目を適用税率別に分けた上で、税抜金額を集計→適応税率をかけて税込金額を算出→最後に端数調整を行う形となります。

税率が混在した適格請求書を発行する場合は複雑になります。

確定申告時の確認項目

適格請求書発行事業者以外から税込の請求書を受け取っても、仕入税額控除の対象にはなりません。

確定申告の際、取引毎に仕入税額控除対象かを確認し、消費税額を仕訳集計しなかればいけません。事前に分けていなかった場合は、確認作業に時間を要することになるので気を付けましょう。

必要な対策一覧

| 請求書発行側 | 請求書受取側 | |

|---|---|---|

| 開始前 |

|

|

|

2023年10月1日 制度開始後 |

|

|

| 制度開始前 | ||

| 請求書発行側 |

|

|

| 請求書受取側 |

|

|

| 2023年10月1日 制度開始後 |

||

| 請求書発行側 |

|

|

| 請求書受取側 |

|

|

請求書「発行側」のインボイス対応

社内周知

制度対応にあたって、社内周知は以下の手順を考慮する必要があります。目的と利点の明確化、社内コミュニケーション計画、キーパーソンへの情報提供、研修やワークショップの開催、質問への対応とフィードバックの収集、定期的な進捗報告などが必要です。

適格請求書発行事業者の登録

登録は、税務署に所在する事業者は、申請書と必要書類(法人登記簿謄本等)を提出し、登録を申請します。登録後は、法定の基準を満たす請求書を発行することができます。登録手続きの詳細は税務当局のウェブサイトや専門家のアドバイスを参考にすることをおすすめします。

既存システム内容の確認

既存システムの確認点は以下です。請求書データ形式の準拠性、必要なデータ項目の収集・表示、自動生成と送信機能の有無、データ保存とアクセスの適切性、法的要件の遵守などを確認し、既存システムで対応できるか確認が必要です。

請求書フォーマットの変更

インボイス制度では、「登録番号」と「税率ごとの消費税額及び適用税率」という2つの項目が追加される必要があります。適格請求書には必ず登録番号を記載する必要があります。登録番号の欠落は正式な適格請求書として認められず、仕入税額控除の適用が受けられない可能性があるため、注意が必要です。

適格請求書発行方法の決定

請求書の送付方法は、紙郵送か電子化での送付かを事前に決定する必要があります。また、電子帳簿保存法の要件に従った保存方法を事前に確認する必要があります。

社内の運用フロー構築

インボイス制度に対応するため、現行業務フローの適合性を確認し、安全かつ信頼性の高い運用フローを構築しましょう。例えば、営業担当者による適格請求書の正当性確認や、誤りの可能性のある数値の集計をシステムに委ねるなど、制度に即した運用フローを検討します。これにより、安心してインボイス制度を実施することができます。

インボイス制度に対応したシステム検討

インボイス制度により、経理担当者の負担増加が明白です。複雑な税率計算や追加項目への対応は重要な作業であり、経理担当者の疲労を招く可能性があります。このような問題を回避するためには、インボイス制度に適したシステム導入が必要です。これにより工数増加を避け、ミスのない体制を確立できます。経理業務の効率化と正確性向上を図り、経理担当者の負荷軽減に貢献します。

適格請求書の発行

取引の正確な記録と税務上の要件を満たすために重要です。適格請求書には、取引の詳細情報、課税対象金額、税率、税額などが含まれます。発行方法は手書き、パソコン、請求書発行ソフトウェア、オンラインサービスなどがあります。正確なデータ入力と法的要件の遵守が必要であり、適格請求書は取引の証拠として重要な役割を果たします。

適格請求書発行後の控え保存

インボイス制度開始後は、適格請求書の控え保存が必要です。紙の場合は保存スペースを確保する必要がありますが、電子インボイスではサーバー上に保存でき、スペースの問題はありません。事前に保存方法を考えておきましょう。

請求書「受取側」のインボイス対応

社内周知

受取側の社内周知において、インボイス制度の導入目的と重要性の説明、適格請求書の要件と確認手順、税率変更と税区分の意識、適格請求書の保存とデータ管理、システムの活用法などを説明する必要があります。

既存システム内容の確認

受取側の既存システムの確認点は以下です。請求書データ形式の準拠性、必要なデータ項目の収集・表示、自動生成と送信機能の有無、 データ保存とアクセスの適切性、法的要件の遵守などを確認し、既存システムで対応できるか確認が必要です。

免税事業者との取引の相談

取引先の中に免税事業者がいないか確認し、免税事業者の場合は仕入税額控除ができないことと税負担の増加を伝えましょう。免税事業者が課税事業者になり、適格請求書を発行する場合は仕入税額控除が可能です。コミュニケーションを通じてトラブルを予防しましょう。

適格請求書控えの保存方法の決定

上記でも解説しましたが、適格な請求書を発行し、控えを保存する方法が重要です。そのため、請求書の管理は「紙」か「電子」のどちらを選択するかがポイントです。どちらが最適かを判断する必要があります。

インボイス制度に対応したシステム検討

受取側のシステム選びのポイントは以下です。自動処理能力、適格請求書チェック、税率変更への対応、セキュリティとデータ保護、統合性と拡張性です。これらの要素を考慮して信頼性の高いシステムを選択しましょう。

登録番号の真正性確認

受取った適格請求書の登録番号が正当であるかを確認する必要があります。登録番号は発行業者が税務当局に登録された証明であり、正式な適格請求書であることを示します。真正性確認は、登録番号の有効性を税務当局のデータベースなどで検証し、偽造や不正な登録番号を持つ請求書を排除するための重要な手続きです。これにより、法的要件を満たす正確な請求書の取扱いと税務コンプライアンスを確保します。

請求書の適格性・消費税税区分の確認

受け取った請求書が適格な要件を満たしているかを確認し、正しい消費税税区分が適用されているかを確認することです。適格性の確認では、請求書に必要な情報が含まれているか(発行者の情報、取引の詳細など)、法的要件を満たしているかをチェックします。また、消費税税区分の確認では、商品やサービスに適用される正しい税率が適用されているかを確認します。これにより、正確な請求書を取り扱い、税務コンプライアンスを確保することが重要です。

受け取った適格請求書の原本の保存

受取った適格請求書のオリジナルの請求書を適切に保存することです。原本の保存は法的要件であり、将来の税務監査や証跡の確保に重要です。原本の保存には、紙の場合は安全な場所での保管が必要です。また、電子フォーマットの場合は、データの完全性や機密性を確保するための適切な電子保存手段を取る必要があります。適格請求書の原本の保存には慎重さと注意が求められます。

領収書の役割とは?

受領側の対応なども紹介

インボイス制度に対応した

請求管理ロボの特徴

01 インボイス制度をはじめ様々な法改正に対応

法改正の対応もラクラク

定期的なアップデートで、法令改正や消費税増税に対応し、常に最新の機能を提供。今後、インボイス制度対応に加えて、電子帳簿保存法に対応する「JIIMA」認証を取得しています。

02 請求書の発行と送付を自動処理

毎月の請求書発行もラクラク

事前に登録した顧客・請求情報を元に、指定期日に毎月自動で請求書を発行します。送付も紙・メール問わず自動で処理するため、紙を扱うことがありません。

03 自動消込で入金状況も簡単に把握

毎月の入金消込もラクラク

請求データと入金データを照合し消込を自動で対応。銀行振込の入金も、振込口座の学習機能により消込精度が日々向上します。また決済手段として口座振替、クレカ決済、バーチャル口座なども導入可能です。

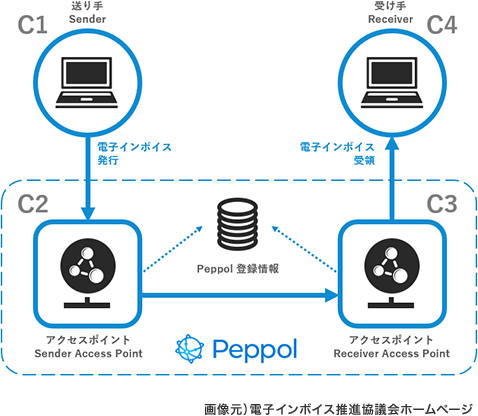

04 「電子インボイス(日本版Peppol)」に対応

規格変更にもラクラク対応

電子インボイス推進協議会(EIPA)では、デジタル庁と連携し、請求に係る業務プロセスのデジタル化、すなわち国内の事業者間で共通的に使える電子インボイス・システム(日本版Peppol)を構築。請求管理ロボは、この日本版Peppolに対応しています。

なおROBOT PAYMENTは電子インボイス推進協議会(EIPA)の幹事法人です。

インボイス制度に対応した請求書の発行は、

「請求管理ロボ」

請求管理ロボの料金体系

- 導入・定着支援費用

- +

- 月額費用

本サービスは月額制のサービスです。別途、請求件数によって費用が発生しますので個別でお見積りください。

\ 詳しくはコチラ /

料金表ダウンロードインボイス制度についてのよくある質問

A. 適格請求書発行事業者の登録は、所轄税務署に登録申請書を提出する必要があります。通知は、登録番号等が記載された登録通知書が書面にて送付されます。e-Taxから提出し電子での通知を希望した場合、通知書等一覧に登録番号等が記載された登録通知書がデータで格納されます。

A. 登録申請書を提出してから登録完了までの期間は、タイミングによっては時間を要する可能性があります。状況により異なるので早めの登録申請をおすすめします。

A. 販売商品に軽減税率対象品目がない場合でも、取引先から適格請求書を求められた際に請求書を発行しなければなりません。登録してなければ適格請求書を発行することができないため、取引先が仕入税額控除を行うことができなくなり、トラブルとなる可能性があります。

A. 制度開始から一定期間は、適格請求書発行事業者以外の者からの課税仕入れでも、仕入税額相当額の一定の割合を仕入税額とみなして控除できる経過措置があります。

経過措置期間は、次のとおりです。

・2023年10月1日から2026年9月30日までは仕入税額相当額の80%

・2026年10月1日から2029年9月30日までは仕入税額相当額の50%

※経過措置の適用を受けるために必要事項が記載された帳簿及び請求書等の保存が要件